日本の高配当株投資は本当に儲かるのだろうか?そんな疑問をお持ちの方も多いと思います。

今回の記事では、約半年間にわたり下落相場の中で運用してきた私の運用結果とともに高配当株選びのポイントを解説します。

日本の高配当株にもしっかりとした選び方があります。それは利回りが高いことでなく確りとした成長が見込める株を選ぶことです。

これらの高配当株選びの基本をしっかりと身に付ければ、下落相場でも平穏な株式投資ができますので、なるだけ安定的な運用をしたい方にはオススメです。

この記事はこんな人が書いています

- 短期投資歴5年、長期投資歴5年

- 高配当株投資、インデックス投資の二刀流

- 1級ファイナンシャルプランナー

- CFP認定者

高配当株とは何か

高配当株とは配当利回りが高い株式のことを指します。日本の上場企業の平均的な配当利回りは2022年3月時点で1.9%(東証第一部の単純平均利回り)であり、明確な定義は無いものの、一般的に配当利回りが3%以上あれば高配当株といってよいでしょう。

また、高配当株は不動産投資と比較した場合でもメリットは大きいと言えます。

築年数が新しく、都心部に立地する収益不動産の場合、昨今流通する物件の利回りは概ね4%~4.5%前後が相場です。しかし、不動産投資の場合、固定資産税や修繕費用、管理委託料など様々な維持コストがかかるため、実質の利回りは3%~3.5%前後に落ち着きます。また空室リスクも注意すべき点です。

同程度の利回りであれば、維持管理に手間のかかる不動産よりも、購入した後は何もせずとも配当金が得られる高配当株の方が手軽です。

高配当株の選び方と注意点

高配当株を選定する上で大事なルールは、業績が安定しており配当金も堅実に出し続けている企業の株を買うということです。

具体的には下記ポイントを確認してください。

- PER(企業収益に対する割安感)…15倍以下(できれば10倍以下)

- PBR(純資産に対する割安感)…1倍以下

- 売上高…バラつき少なく右肩上がりか?

- 営業利益率…概ね10%以上か?

- EPS(1株あたりの利益)…右肩上がりか?

- 自己資本比率…概ね60%以上か?

- 営業活動によるキャッシュフロー…黒字続きで右肩上がりか?

- 1株あたりの配当金…安定性と成長性があるか?

- 配当性向…概ね50%以下か?(高すぎると危険)

上記のポイントをクリアしていれば優良株と言っていいでしょう。また、全項目をクリアできていなくとも概ねクリアできていれば良しとする考え方も良いでしょう。

これらの銘柄の安定性を確認するのにIRバンクというサイトが役に立ちます。あらゆる日本企業の決算情報を確認することができるからです。

IRバンクを利用した企業決算情報の確認方法は以前に記事にしていますので、下記の記事も合わせてご覧になって下さい。

注意すべき点は、ただ利回りが高い株を選ばないということです。配当利回りが高すぎる場合は、将来的な配当継続の不安や、株価下落リスクが高まることがあるからです。

実際に購入した日本の高配当株

以下が2022年9月頃から投資をした日本の高配当株です。先に説明した項目をもとに業績と配当が安定している銘柄を厳選しています。

SBI証券では日本株でも1株単位から購入することができます。それぞれになるだけ均等に分散し、2022年に約300万円投資しました。その後、数十万円を分割して追加投資し、本記事執筆時点で合計で約380万円投資しています。

<投資銘柄>

- 積水ハウス(1928)

- JAC(2124)

- CDS(2169)

- JT(2914)

- 日本SHL(4327)

- 武田薬品(4502)

- ナコト(4627)

- アルプス技研(4641)

- 住友ゴム(5110)

- アサンテ(6073)

- バルカー(7995)

- 三菱商事(8058)

- 三井住友銀行(8316)

- ジャックス(8584)

- オリックス(8591)

- 三菱HCキャピタル(8593)

- 損保HD(8630)

- 東京海上日動(8766)

- NTT(9432)

- KDDI(9432)

- ソフトバンク(9434)

- 沖縄セルラー(9436)

- Jパワー(9513)

- スバル興(9632)

- 学究社(9769)

- イエローハット(9882)

半年間の運用結果

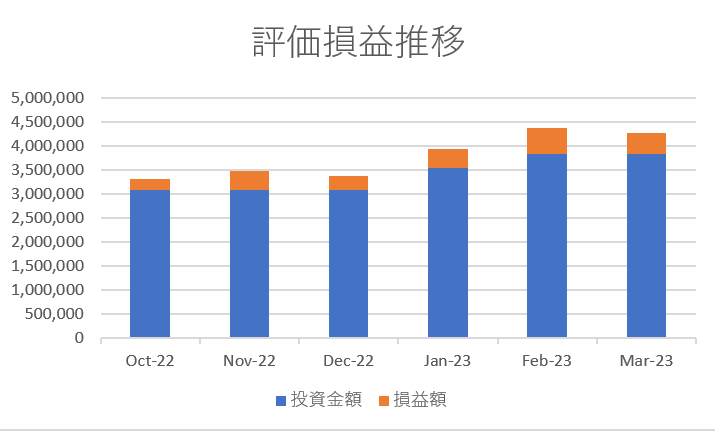

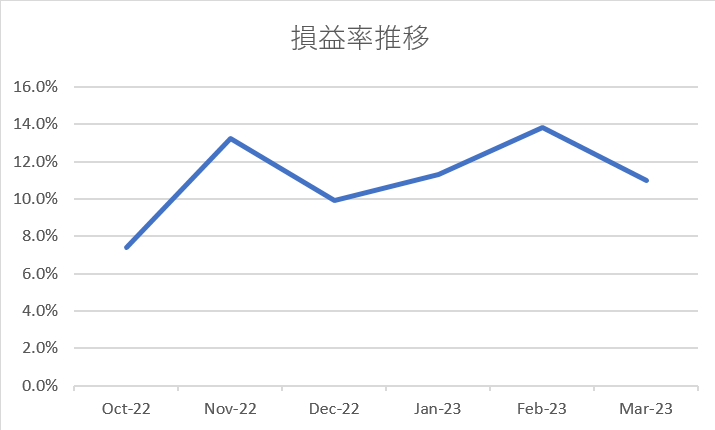

2022年9月から2023年3月までの運用結果は下記のとおりでした。1月と2月にボーナスで追加投資しています。

| 年月 | 投資金額 | 損益額 | 損益率 |

| 2022/10 | 3,078,292 | +227,665 | +7.4% |

| 2022/11 | 3,078,292 | +406,822 | +13.2% |

| 2022/12 | 3,078,292 | +304,349 | +9.9% |

| 2023/1 | 3,544,708 | +399,910 | +11.3% |

| 2023/2 | 3,846,512 | +532,266 | +13.8% |

| 2023/3 | 3,845,656 | +422,964 | +11.0% |

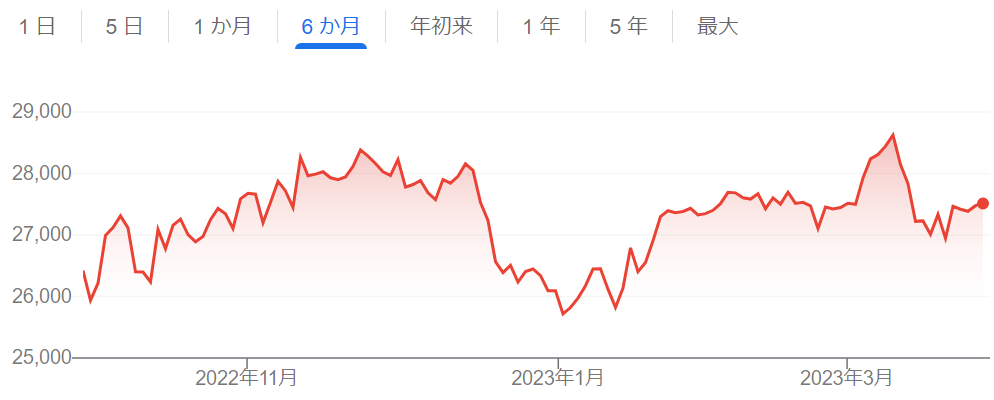

比較対象として日経平均株価の推移も見てみます。

日経平均株価の下落時も落ち込みは小さく、比較的安定して株価が伸びているのが分かります。

なお、この間に得た配当金は合計52,356円でした。

運用中に感じた課題・問題点

運用している中で気づいた課題と問題点についてお話しします。

一つ目は、エントリーのタイミングが難しいことです。

高い安定性が見込める優良株へ投資しているわけなので、長期的にみれば上昇しているはずですから、理屈上ではいつエントリーしても良いのですが、いざ買おうとすると、高値掴みではないだろうかとか、まだ下がるはずなのでそのタイミングで買いたいとか、余計な邪念が生まれてしまうからです。

理想的には、潤沢に資金を確保して、下落したタイミングで一気に買い向かうのが正解です。しかし、人間である以上、感情が邪魔をしてしまいます。

二つ目は、配当金が半年に1回しか支払われないという点です。

高配当株投資をする以上、配当金の入金は投資の大きなモチベーションになります。

配当金という観点では、米国株は4半期に一回支払われるのに対し、日本株は半年に一回しか支払われない点については見劣りします。

今後の運用方針

基本的にはバイ・アンド・ホールドで行きます。

高配当株はキャピタルゲインよりもキャッシュフローを重視する投資戦略です。今後も積み増しをしていって保有株数を膨らませていきます。

銘柄によっては株主優待も狙えますので、副次的に享受できればと思います。

また、株は「稲妻の輝く瞬間にそこにいないくてはいけない」とよく言われます。凄まじい上昇気流が生じたときにポジションをとっていなければ乗り遅れてしまいます。

僕は優良な財務の企業であれば長期的には株価は上昇していくものと考えています。もちろんあらゆるリスクに備えて複数社へ分散投資はするのですが、基本的な方針は変わりません。

まとめ

高配当株投資はインデックス投資と良く比較されますが、そもそもの目的が異なると僕は考えています。

資産拡大に着目すれば、効率的な手法は間違いなくインデックス投資です。

高配当株投資とはキャッシュフローを取りに行く戦略であり、日々の生活を豊かにすることが目的です。将来の大金も大切ですが、一方で今の豊かさも人生の幸福度には大切な要因です。

また、特に日本の高配当株には米国の高配当株にない面白さもあります。それはオーダーメードのポートフォリオを自分で組成する必要がある点にあります。米国株であれば優秀なETFが沢山ありますが、残念ながら日本にはありません。このため、自ら銘柄を選定し、株を組み入れていく過程が必要になります。

自分でポートフォリオを構成する行為は「投資をしている」という自覚を強くします。これも投資の面白い側面だと思います。

今回もここまで読んで下さりありがとうございました!