皆さんこんにちは。ミナンチャです。

今日は2021年にブームとなったQYLDに続いて人気のカバードコールETFの「XYLD」について解説します。購入してから半年間、実際に運用してみて分かった「QYLDよりマシだが買わない方が良い理由」をお届けしたいと思います。

記事執筆現在(2023年2月)、運用会社であるGlobalX社が公表する分配金利回りは、昨今の基準価格の下落もあり、約13%と文句なしの超高配当ETFです。

2021年には、QYLDが高配当株投資スタイルの投資家から絶大な人気を集め、つられる形でXYLDも多くの投資家から買われました。

しかしその後、ご存じのとおり2022年に入って、年明けから米国ではFRBがインフレ退治のために利上げを実施し、米国株は大きく下落。事実上、リセッション入りしました。

こんな当時の相場の背景も確認しながら、半年運用した結果と私なりに気づいた購入検討される方に向けた注意点をご説明したいと思います。

この記事はこんな人が書いています

短期投資・長期投資で10年以上株式投資を経験

運用資産額2,500万円

長期投資にて5年で運用資産は約4倍

日米高配当株、米国ETFを運用中

1級ファイナンシャルプランナー

CFP認定者

※すべて記事執筆時点

まずはXYLDのおさらい

このETFの仕組みは少し複雑です。しっかり説明しようとすると幾つもの図解とオプション取引の知識が必要となり、このブログの主旨から離れてしまうため、ここでは本当に簡単に説明することとします。

このETFの運用会社であるグローバルX社のサイトではETFの概要を次の様に説明されています。

「カバード・コール戦略で利益を生み出そうとするもので、S&P500指数の株式を購入し、対応する同一指数のコール・オプションを売却します。」

要するに、S&P500指数の株式を購入し、同時にそれら株式の「決まった価格で買う権利」を投資家へ売ることでオプション手数料を稼いでいるETFということです。

つまり、S&P500指数が上昇すれば、グローバルX社は市場の価格より安い価格(事前に決めた価格)で権利を買った投資家へ売却しなくてはらず、S&P500指数が下落すれば、市場より高い価格(事前に決めた価格)で買おうとする買手はいないため、オプション手数料だけゲットできるということです。

言い換えれば、S&P500指数上昇による儲けを犠牲にしてオプション手数料を稼ぐということです。

なお、公式サイトに掲載されている2023年2月時点の構成銘柄は下記のとおりです。S&P500指数銘柄のため、NASDAQ指数と比較すれば比率は抑えめであるものの、上位構成銘柄はテック企業が占めています。

なぜ買ったのか?

当時はすでにQYLDを120万円分購入しており、少ない原資で毎月の相当の分配金を貰えることは非常に魅力的で、兄弟ETFであるXYLDの購入を検討していました。XYLDはS&P500指数を基準としているため、NASDAQを基準とするQYLDより値動きがマイルドであることも購入動機です。

同時に、当時の米国市場の下落局面を背景にQYLDの基準価格は下落傾向にあったため、果たして長期保有していても本当に大丈夫なのだろうかという不安を抱えており、購入金額は少し抑えめにして、2022年8月にXYLDを約60万円分購入しました。

当時の利回りでも約10~11%程を出しており、利回りは文句ない水準でした。

配当金はいくら貰えたのか?

2022年8月~2023年1月までに受け取った分配金の実績は下記のとおりです。

<配当金実績>※分配金時の為替相場による円ベース

- 2022年8月31日 :4,162円

- 2022年9月28日 :4,134円

- 2022年11月2日:4,205円

- 2022年12月1日:3,963円

- 2023年1月10日 :3,598円

- 2023年2月1日 :3,775円

6ヵ月合計 :23,837円

約60万円の投資に対して概ね平均して月約4,000円(税引後)くらいの配当収入でした。

ちなみに配当金が徐々に減額していますが、これは為替の影響です。2022年の秋頃は1ドル150円を付ける異常なドル円相場で、2023年になって1ドル約130円前後で落ち着いたためです。

トータルリターンはどうなったか?

投資開始時点から約6ヵ月の基準価格の値動きも考慮して、トータルリターンをみていきましょう。

取得価格43.87ドルに対して、約6ヵ月後の2023年2月時点での基準価格は40.89ドル。つまり約7%下落という結果でした。

分かりやすくするため為替の変動は除外して考えても、60万円×▲7%=▲4.2万の損失です。

トータルリターンで考えると、▲4.2万(評価損)+2.3万円(配当金)=▲1.9万円

タコ足感が否めない・・・

QYLDとの比較

ではQYLDとの比較ではどうなのか、QYLDホルダーでもある僕が検証してみました。念のため申し上げますが、あくまでも、2022年8月~2023年2月までの期間を切り取った場面的な比較であることをお含みおき下さい。

基準価格の値動きは下のチャートのとおりです。やはりテック系に振り切っているNASDAQに連動するQYLDは値動きが荒く尖っているのに対して、S&P500に連動するXYLDの値動きは多少マイルドと言えます。

つづいてトータルリターンの比較(円ベース)です。QYLDは約120万円分をNISA枠で保有していたので、XYLDと同じ約60万円分保有していた場合を仮定して「分配金÷2×0.8」をした金額を記載しています。

※2022年10月は分配金はありませんでしたので、10月分の記載はありません。また、分かりやすくするため、為替は考慮していません。

| XYLD | QYLD | |

| 2022年8月分配金 | 4,162円 | 4,148円 |

| 2022年9月分配金 | 4,134円 | 3,945円 |

| 2022年11月分配金 | 4,205円 | 3,996円 |

| 2022年12月分配金 | 3,963円 | 3,779円 |

| 2023年1月分配金 | 3,598円 | 3,563円 |

| 2023年2月分配金 | 3,775円 | 3,652円 |

| 6ヵ月の分配金合計 | 23,837円 | 23,083 |

| 評価損益 | ▲40,756円 | ▲51,326 |

| トータルリターン | ▲16,919円 | ▲28,243 |

ともに投資金額60万円の前提で、約1.1万円程XYLDの方が損失が少なかった結果となりました。

なぜXYLDは勧めらないか?

XYLDもQYLDもカバードコールETFは長期的には損する構造だと思うからです。

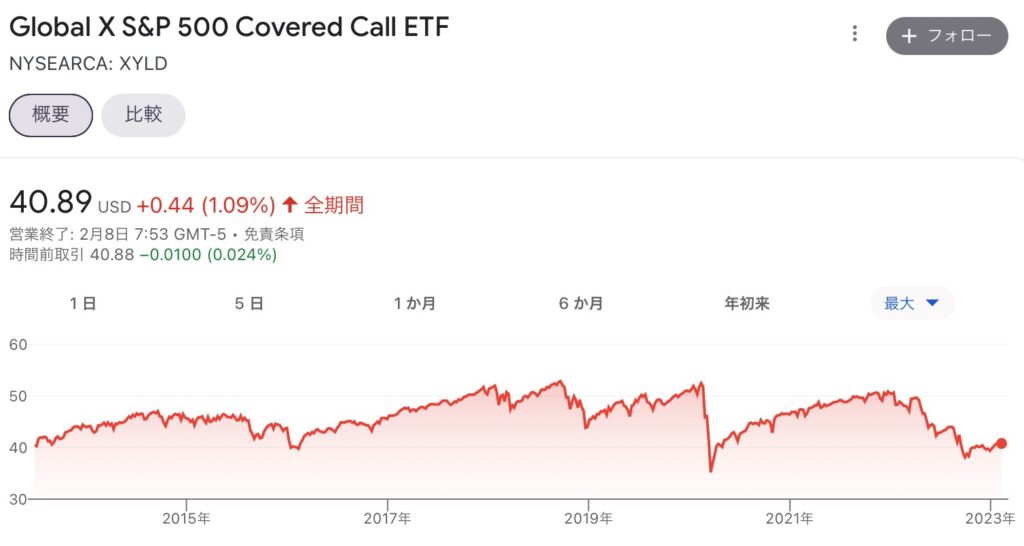

確かに今は相場が良くありません。ナスダックもS&P500も大きく下落している局面です。では暴落相場じゃなかったら下落しないのでしょうか?このETFの設定日である2013年まで遡って見てみましょう。

1口あたり40ドル~50ドルのレンジを動いており、コロナショック時と2022年の米国利上げによる暴落を除けば、ほぼ横ばいの値動きに見えます。

では

QYLDとの比較ではどうか

QYLDはひどい!

設定依頼ほぼ下がりっぱなしです。

冒頭の説明を思い出して下さい。カバードコールETFのモットーは「上昇相場の儲けを犠牲にしてオプション手数料を稼ぐ」です。

つまり、相場上昇時でも上がらない、下落時でも受け取るオプション手数料以上の損失であれば下落するのです。長期的には余程の上昇相場が継続していないと譲渡損になる設計という訳ですね。

私の中では、トータルリターンでプラス維持が難しいのであれば、王道の御三家高配当ETF(VYM・HDV・SPYD)のどれかを買う方がマシという結論です。また、どうしてもカバードコールETFを買うという場合であってもQYLDよりはXYLDの方が全然マシです。

ですから、XYLDの購入を検討されている方に対する私のアドバイスは「お勧めしませんが、QYLDよりはマシ」ということになります。

まとめ

あの有名な投資の神様も言っていましたが、自分で理解できないものは買わないというのが正解なのでしょう。そもそもこのETFは一般人にとっては仕組みが複雑すぎます。おそらく、カバードコールですとかオプション取引ですとか全く分からずに買っている人も大勢いるのではないかと思っています。

その複雑さと毎月の配当金の多さゆえに”負けのカラクリ”が見えにくいETFであると感じました。

なお、過去にQYLDについても記事にしていますので、ご興味ある方は合わせてご覧下さい。

今回もここまで読んで下さりありがとうございました!