皆さんこんにちは!

ミナンチャ(@minanncha)です。

今回は高配当株を購入したその後の具体的な運用方法について説明します。高配当株の選び方については前回解説していますので、まだ読んでいない方は是非ご一読下さい。

やっと高配当株を手に入れたはいいがその後の運用はどうしたらいいか分からない。そんな声をよく聞きます。株式投資の手法は混合玉石ですし正直迷うと思います。

本記事では高配当株の長期投資を前提に株式投資の戦略のひとつとして有効な手法を提示します。投資手法の適正は個人の投資スタイルや性格によって変わってきますので、参考までにご覧頂き、適宜ご自身のスタイルに合致するようにアレンジして下さい。

僕はこれまでに様々な株式投資の手法を試してきました。その度に敗北し工夫を重ね、サラリーマンが本業の傍らで継続できるように手間なく継続できる手法として今日の投資スタイルに辿り着きました。

本記事を読んで頂ければストレスなく高配当株の運用を続けられ、安定的で再現性の高い運用ができるようになると思います。

ではいってみましょう!

目次

この記事はこんな人が書いています

- 短期投資歴5年、長期投資歴5年

- 運用資産額2,500万円

- 長期投資にて5年で運用資産は約4倍

- 高配当日本株、米国ETFを運用中

- 1級ファイナンシャルプランナー

- CFP認定者

※すべて記事執筆時点

配当を貰うことを優先する

高配当株投資はなんといっても高い配当金を得ることです。この基本がブレてはいけません。したがって、基本的な戦略として含み損が出ていようとも損切りはしません。

やむなく損切りする場合でも、権利確定日をしっかりと跨いで配当金の権利を得てから売却します。

後にも説明しますが、優良企業に限っては高配当株はボックス相場(乱高下なく一定の価格帯を上下する相場)の傾向にあります。含み損が出ている場合は、株価が戻るまで配当を貰いながら塩漬けです。

相場下落時に確り仕込む

相場下落はバーゲンセールです。逃さずしっかりと仕込んでいきましょう。仕込みの前提条件や注意点について説明します。

株価指数だけは毎日チェックする

サラリーマンが毎日何十何百の銘柄をチェックして買いを入れるのは不可能です。相場全体が下げた時にすぐに買い向かえるように指数だけチェックするようにしましょう。

日経平均はもちろんですが、業種ごとに日経平均株価との相関関係は異なります。ここで便利なのが、日本取引所グループの業種別の株価指数です。下記にリンクをはります。

https://www.jpx.co.jp/markets/indices/realvalues/index.html

「業種別(東証株価指数33業種)」に注目します。銀行・不動産・運輸・小売など33業種の株価指数の変動をチェックすることができます。自身が保有する高配当株で注目している銘柄の業種をチェックするようにしましょう。

高配当株はボックス相場が多い

先にも述べましたが、優良企業の高配当株は極端な乱高下なく一定の価格帯を上下する相場、いわゆるボックス相場が多いのが特徴です。もちろん全てではありませんが、配当利回りが下支えとなり、そうなる傾向が高いということです。

これの意味するところは、下値を掴めば含み益になりやすく、含み損となっても戻す可能性が高いということです。

ただし、これはただ高配当であればよいということでなく、下記に述べるとおり優良企業であることが大前提となります。

リスト化した優良銘柄の中で買い増しする

これは非常に大事な前提条件です。高配当なだけで中身がボロボロの罠銘柄だと全ての前提が崩れてしまいます。優良企業であるから保有する価値があり、安定した株価と配当金を維持することができるのです。

優良企業の選びかたは前回記事にまとめていますのでご一読下さい。

ここでお勧めの方法は、好きな高配当の優良企業をリスト化することです。

管理方法はなんでも構いませんが、例えばメイン証券口座のお気に入り銘柄に登録するとか、エクセルで表管理するなどでもいいでしょう。ポイントは購入する優良企業の見える化です。

買い増しする際はそのリストの企業を買ったり売ったりして資金を回転させていきます。

なお、銘柄は少なすぎるとリスクが高いため、最低でも20銘柄以上に分散させて下さい。ちなみに僕は本記事執筆時点で日本の高配当株に関しては47銘柄へ分散しています。

買い増しはバリュー投資の考えで

あなたのリストに入った企業は全てピカピカの優良企業です。一時的に株価が低迷しても致命的な業績悪化がなければ基本的に安全な企業です。

これを前提に、買い増しする際には割安となっている銘柄を拾っていきます。具体的には下記2点を意識すると良いでしょう。

- PER10倍以下の銘柄

- 下落によって200日移動平均線に近づいた銘柄

基本はホールド&買い増し

保有中の銘柄についての基本的戦略はホールドと買い増しです。先にも述べたようにたとえ一時的に含み損になったとしても配当を貰いながら株価が戻るまでほったらかしです。むしろ上記買い増しの説明のとおり、PERや200日移動平均線との距離が適正ならば積極的に買い増しすべきです。いわゆるナンピン買いです。

相場の格言には「下手なナンピンすかんぴん」というのがあります。これは優良企業の高配当株には当てはまりません。理由は何度も説明しているとおり、20銘柄以上に分散させていますし、株価は戻す確率が高く、下落期間中も配当金を貰い続けることができるためです。再起不能となるような状況に陥ることは想像しにくいです。

中級者以上は”売り”で売却益も狙う

慣れてきたら含み益が出た際の売却にも挑戦しましょう。

例えば、利回り4~5%の高配当銘柄について、売却益でも10%~15%取ることができれば、合計利回りは15%~20%程度となり、資産形成のスピードは圧倒的に加速します。

中級者以上としたのは、”買い”よりも”売り”方が少々難易度が高いためです。”買い”がお楽しみ券を買う行為ですが、”売り”はお楽しみ券の結果を確定させる行為であり、見極めが非常に難しいのです。

そこで売却に挑戦する場合には”マイルール”を設定しておくことをお勧めします。例えば「20%含み益になったらい保有株数の半分を売却する」とか「30%以上含み益になったら全部売却する」などです。

このルール設定は人によって合う合わないがありますので、正直なとこ正解はありません。いくつか試してみて自分に合うルールを設定するといいでしょう。

この戦略が有効である理由

優良企業の高配当株は価格と配当金に安定性があり、含み損も戻す可能性が高いためです。また、含み損を抱える間も配当金を貰い続けることで「配当を得るために保有している」という意識もあって精神的ダメージも少ないです。

「安く買って高く売る」が株の基本です。

下値で拾う。慣れている人は上値で売却もする。加えてどの期間においても配当を貰い続ける。優良企業に限定した高配当株投資では、この株の基本姿勢に配当金の力も加わり、再現性高く運用できる方法だと思います。

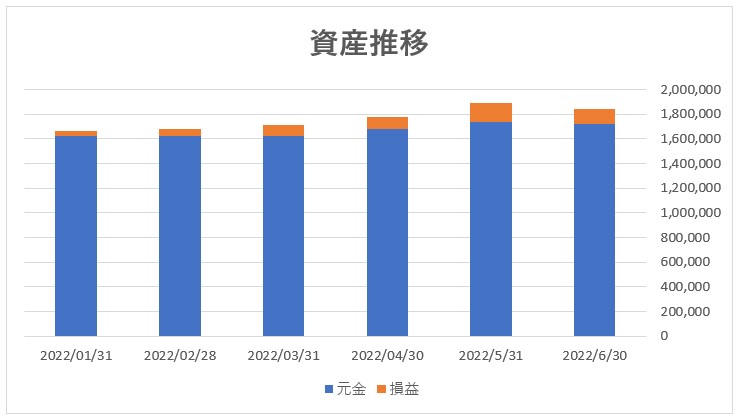

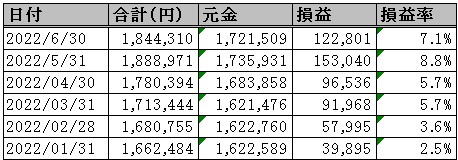

ミナンチャの運用実績

僕の2022年1月から2022年6月までの半年間の実際の運用結果を下記に公開します。

部分的に追加投資しているため、投資元本は増えていますが、ポイントは半年間で運用金額と含み益が純増している点です。これらの運用実績を踏まえて、本記事執筆時点では、運用資金をさらに倍額投入して運用していますが、今のところ大けが無く継続して安定的な運用ができています。

なお、今回は日本株に限定していますが、理由はまだ日本株でしか自分自身でこの投資方法の検証が出来ていないからです。私見ですが、おそらく米国株でも十分に通用するものと考えていますので、今後、米国株でも検証のうえ一定の効果が確認できれば、改めて本ブログで掲載したいと考えています。

まとめ

下落相場はバーゲンセールです。長期投資を前提に優良企業を確りと見極めて下落時に仕込み、配当金を貰い続けましょう。そして経験値が蓄積され、資金余力があれば”売り”にも挑戦してましょう。ただし、必ずマイルールを守ることが大切です。ブレない投資スタイルを確立しましょう。

本戦略は攻め勝つ戦略でなく「負けない戦略」です。

投資は市場に生き残り続けることが必要最低条件です。時間を味方につけて豊かな資産形成とたまに配当金の無駄遣いをして、楽しんで投資をしていきましょう。

今回もここまで読んで下さりありがとうございました!